Entreprendre en 2020 et Indépendance

Le 22 novembre 2019, le gouvernement a publié un décret concernant l'ACRE.

Celui-ci signe la fin du bénéfice automatique de cette exonération et réduit sa durée à seulement 1 an au lieu des 3 ans actuels.

NOR: CPAS1927466D ELI: https://www.legifrance.gouv.fr/eli/decret/2019/11/20/CPAS1927466D/jo/texte Alias: https://www.legifrance.gouv.fr/eli/decret/2019/11/20/2019-1215/jo/texte Publics concernés :...

https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=JORFTEXT000039407613&categorieLien=id

ACRE 2020 : ce qui va changer pour les auto-entrepreneurs

Vous étiez bénéficiaire de l'ACRE en 2019 ? Attention, le présent décret prévoit de diminuer l'exonération partielle des cotisations sociales pour les auto-entrepreneurs qui seront dans leur...

https://www.portail-autoentrepreneur.fr/actualites/reforme-acre-2020

L'exonération de cotisations sociales ACRE va reprendre son ancienne forme et peut-être même son ancien acronyme (ACCRE). Les conditions valables avant 2019 seront donc de nouveau appliquées :

- être indemnisé par Pôle Emploi

- être demandeur d'emploi non indemnisé inscrit sur la liste des demandeurs d'emploi depuis plus de 6 mois ces 18 derniers mois

- percevoir l'allocation d'aide au retour à l'emploi (ARE) ou l'allocation de sécurisation professionnelle (ASP)

- percevoir l'allocation de solidarité spécifique (ASS) ou le RSA

- avoir entre 18 et 25 ans révolus

- avoir moins de 30 ans non indemnisé(e) ou être reconnu(e) handicapé(e)

- créer une entreprise implantée au sein d’une zone urbaine sensible (ZUS)

Vous devrez respecter l'une de ces conditions pour prétendre à la nouvelle exonération de cotisations sociales ACCRE ou ACRE.

ACRE/ACCRE : réduction de l'exonération pour les micro-entrepreneurs dès 2020

Les mesures du décret n° 2019-1215 du 20 novembre 2019 relative à la réduction de l'exonération des cotisations dans le cadre du dispositif ACRE concernent le futur micro-entrepreneur mais ég...

https://www.entreprises.cci-paris-idf.fr/web/formalites/actu/acre-2020-nouveautes

Si vous souhaitez devenir micro-entrepreneur à partir du 1er janvier 2020, vous subirez une diminuation de l'exonération des cotisations et contributions sociales à laquelle vous pouvez prétendre au titre de l'ACRE. L'exonération passera de 75% à 50% du montant des charges dues.

Ainsi, vous serez redevable d'un taux de cotisations sociales de:

- - 6,4% du chiffre d'affaires pour les activités achat/vente de marchandises

- - 11% du chiffre d'affaires pour les autres activités (prestations de services artisanales, commerciales et activités libérales)

L'exonération sera également réduite dans sa durée à partir du 1er janvier 2020 puisque vous ne pourrez plus en bénéficier que pendant la 1ère année d'activité (contre les 3 premières années d'activité actuellement).

/https%3A%2F%2Fimages.ctfassets.net%2Fef04tndlnzev%2F2JTChpVVRZiXTYLiqMrwyP%2F2f366caab7489d054bd5554afcccbf5e%2FHome.png%23width%3D1200%26height%3D628)

Avec l'Adie : entreprendre c'est possible !

L'association Adie finance, conseille et accompagne les entrepreneurs dans la création et le développement de leur activité.

il faut appeler centre national Adie avant toute inscription en ligne

09.69 32 81 10 ils ont 2 plateformes nationales à N° unique

Adie - financer mon entreprise jusqu'à 10 000€

J'ai besoin d'argent pour mon projet d'entreprise, maximum : 10 000 €. Il est peu probable que les banques financent mon projet. Une personne de mon entourage, qui croit en mon projet, est prête...

https://www.adie.org/pour-creer-ou-developper-mon-entreprise/

on commence par les appeler afin de leur permettre d'évaluer la pertinence du projet

si c'est jouable on vous propose 1 Rdv dans 1 agence locale avec 1 Conseiller

les criteres d'eligibilité :

- ils exigent 1 garant quel que soit le prêt

- il ne faut pas que le garant soit fiché Banque de France, mais le Garant peut être retraité

- ils n'acceptent pas de garantie reelle ( maison )

- si le Comité accepte le dossier ils peuvent accepter Garantie de type nantissement

à savoir 25 % de dépôt de garantie de la somme empruntée ( recuperee en fin de credit )

Adie - l'atelier "Chiffrer mon projet"

Vous avez un projet de création d'entreprise, et vous voulez connaître votre besoin en financement ? Prenez un rendez-vous gratuit avec un spécialiste Adie pour faire de mon projet d'entreprise ...

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Comment faire un business plan efficace? | Bpifrance Création

Le "business model" ("modèle économique") décrit précisément comment votre entreprise va gagner de l'argent. Le nerf de la guerre ! En pratique, cela revient à définir ce que vous allez vend...

https://bpifrance-creation.fr/moments-de-vie/comment-faire-business-plan-efficace

Le "business model" ("modèle économique") décrit précisément comment votre entreprise va gagner de l'argent.

En pratique, cela revient à définir ce que vous allez vendre, auprès de quels clients, dans quel but, de quelle manière et pour quel bénéfice.

C’est une réflexion qui doit être menée en amont de la réalisation de votre business plan, lequel en reprendra les informations essentielles.

Le business plan doit rassurer vos partenaires et en premier lieu vos financeurs.

C’est en quelque sorte une déclinaison opérationnelle et chiffrée de votre modèle économique.

Il retrace la genèse du projet, présente le ou les porteurs du projet, décrit la stratégie et les prévisions financières sur les 3 années à venir.

Beaucoup plus volumineux que le business model, il doit mettre en valeur de façon synthétique les points forts de votre projet de création d’entreprise.

Pour établir vos comptes prévisionnels - composante importante de votre business plan - commencez par identifier vos entrées et sorties d’argent durant la phase de démarrage de votre entreprise et celle de son premier développement, puis classez-les dans un plan de financement (besoins durables/financements) ou dans un compte de résultat prévisionnel (charges/recettes).

Puis établissez votre plan de trésorerie en inscrivant les entrées et sorties d’argent au cours du premier exercice (a minima). S’il en ressort des décalages entre les recettes et les dépenses à certaines périodes, vous serez en mesure de les anticiper et de les financer.

Quels sont les tableaux financiers à élaborer ? | Bpifrance Création

Les choix réalisés dans la construction de votre projet de création (nature des produits/services, commercialisation, etc.) se concrétisent par des besoins humains et matériels qu'il faut main...

https://bpifrance-creation.fr/moment-de-vie/quels-sont-tableaux-financiers-a-elaborer

- Soignez votre étude de marché ; les précieuses informations récoltées vous seront utiles pour constituer vos prévisions financières.

- Ne soyez pas trop optimiste dans l'évaluation des recettes ou des coûts : il est même prudent de minimiser les recettes et de maximiser les coûts pour éviter les mauvaises surprises.

- Si vous constatez un déséquilibre trop important, remaniez votre projet, en changeant d'options, en réduisant le cas échéant vos ambitions ou en recherchant d'autres sources de financement.

- Utilisez l'outil que vous propose gratuitement Bpifrance Création :" Mon business plan". Il vous permettra d'avancer pas-à-pas dans la construction de votre projet et ainsi de bâtir un business plan que vous pourrez présenter à vos interlocuteurs. Pour y accéder, il suffit de créer votre Pass'entrepreneur.

- Rapprochez-vous d'un réseau d'accompagnement des créateurs d'entreprise ou d'un expert-comptable pour la construction de vos prévisionnels ou pour les faire valider.

5 conseils pour réussir votre business plan | Bpifrance Création

Pour être crédible, il ne faut affirmer que des choses vérifiables. Vous devez donc être attentif à citer vos sources d'informations : références d'ouvrages ou d'études, coupures de presse,...

https://bpifrance-creation.fr/moment-de-vie/5-conseils-reussir-votre-business-plan

Aide à la création d'entreprise : dispositif ACRE

Le dispositif ACRE correspond à l'aide aux personnes créant ou reprenant une entreprise. Il permet aux créateurs d'entreprise, sous conditions, de bénéficier d'une exonération ou d'une réduc...

L'Aide aux Créateurs et Repreneurs d'Entreprise , dite ACRE, est un avantage vous permettant de payer moins d'impôts (à savoir des cotisations sociales) sur votre Auto-Entreprise les premières ...

/https%3A%2F%2Fimg.chefdentreprise.com%2FImg%2FMKME%2FVISUELSIMPLE%2F2019%2F12%2F345569%2F10-solutions-de-financement-innovantes-pour-votre-entreprise-startup-ou-pme-L.png%23width%3D333%26height%3D347)

10 solutions de financement innovantes pour votre entreprise, startup ou PME

Avec l'évolution des modes de financement, les gérants et les responsables financiers ont accès à des solutions de plus en plus diversifiées pour gérer la trésorerie et faire vivre l'entrepr...

A l’occasion de la création de son entreprise, il est parfois compliqué de définir si on a la qualité d’artisan ou de commerçant, et donc de savoir auprès de quel(s) registre(s) il faut demander son immatriculation.

La PRIME D'ACTIVITÉ est possible sous conditions indiquées en milieu d'article

Ce qui suit n'épuise pas le sujet,mais donne accès aux sources officielles,afin d'éviter de s'égarer ou de faire de mauvaises rencontres ( lire ci-après )

Il n'existe plus de différence entre micro-entreprise et auto-entrepreneur, ce sont deux statuts qui ont fusionné.

Micro-entrepreneur, devenir micro-entrepreneur

Micro-entrepreneur : pour tout comprendre sur le régime du micro-entrepreneur, consultez le site des Chambres de commerce

/https%3A%2F%2Fwww.cci.fr%2Fimage%2Fimage_gallery%3Fuuid%3D0b09e097-0e2f-4593-9cd3-18f621981901%26groupId%3D10940%26t%3D1421601129833%23width%3D270%26height%3D78)

Les formalités pour devenir micro-entrepreneur

Vous pouvez immatriculer votre micro-entreprise en complétant le formulaire en ligne ou papier. Il sera transmis aux mêmes destinataires (Sécurité sociale pour les indépendants, URSSAF, impôt...

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Micro-entrepreneur ou auto-entrepreneur, ce qui change en 2019 | Bpifrance Création

Les taux de cotisations sociales diminuent Ils s'élèvent à : - 13,1 % du CA (au lieu de 13,4 %) pour les activité d'achat revente, - 22,7 % du CA (au lieu de 23,1 %) pour les prestations de ser...

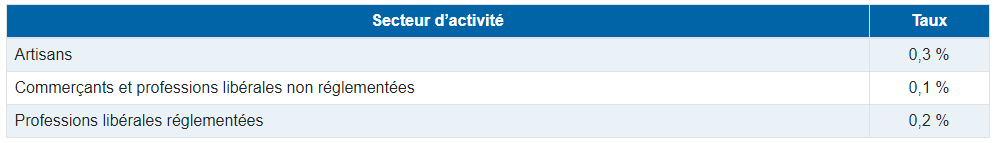

L’auto-entreprise est une entreprise individuelle qui relève du régime fiscal de la micro-entreprise et du régime micro-social pour le paiement des cotisations et contributions sociales.

L’auto-entrepreneur peut exercer en tant qu’artisan, commerçant ou profession libérale, et ce, à titre principal (exclusivement auto-entrepreneur) ou complémentaire ,mais non cumul avec une activité de travailleur indépendant non salarié déjà immatriculé, relevant de la Sécurité sociale pour les indépendants.

Pour bénéficier du régime de la micro-entreprise, votre chiffre d’affaires annuel ne doit pas dépasser, pour une année civile complète, les plafonds suivants : https://t.co/KopA355afL?amp=1

Ces seuils sont proratisés en cas de début d’activité en cours d’année.

Attention : Certains sites internet privés facturent la démarche de création.

L’immatriculation de l’auto-entrepreneur est gratuite, à l’exception des agents commerciaux :

- - Si vous êtes agent commercial, l’immatriculation (obligatoire) au registre spécial des agents commerciaux (RSAC) vous coûtera environ 26 €.

- - Si vous êtes commerçant, l’inscription au Registre du Commerce et des Sociétés (RCS) est gratuite.

- - Si vous êtes artisan, l’inscription au Répertoire des métiers (RM) est gratuite.

Déclarer son activité d’auto-entrepreneur en ligne. Cette déclaration sera traitée par le centre de formalités des entreprises (CFE) suivant la nature et le lieu de votre activité.

’immatriculer au Registre du commerce et des sociétés (RCS) pour les commerçants ou au Répertoire des métiers (RM) pour les artisans.

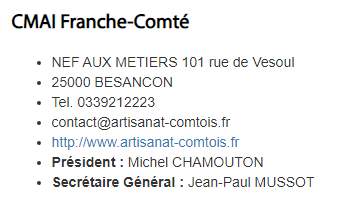

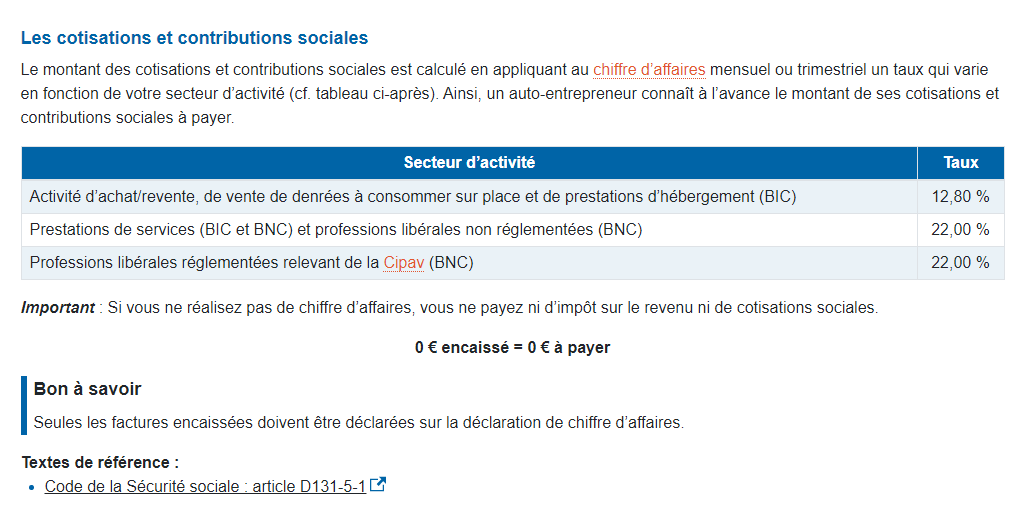

Pour plus d’information, consulter les sites www.cci.fr ou www.artisanat.fr.

/https%3A%2F%2Fimg-19.ccm2.net%2FzjMArGgNbCjw1f9jRi7dKk5sEpc%3D%2F325x%2F55349ee9835247499a59e90fcfee4e75%2Fccm-faq%2FEstdUHKv-istock-000016653532small.png%23width%3D325%26height%3D216)

Prime d'activité 2019 : calcul, montant et conditions

Quand et comment demander la prime d'activité en 2019. Montant et conditions pour toucher cette aide de la CAF et accéder au simulateur. La prime d'activité a été augmentée en janvier 2019, e...

Pour les travailleurs non-salariés, il faut tenir compte du dernier revenu annuel net imposable disponible. Les TNS peuvent, par dérogation, demander à ce qu'il soit tenu compte de leur dernier chiffre d'affaires trimestriel.

Concrètement, les non-salariés n'ont donc plus à attendre 1 an pour bénéficier de la prime d'activité, mais peuvent la demander dès 3 mois.

Organisée par les chambres de métiers et de l'artisanat (CMA), la 19e édition de la Semaine nationale de la création et transmission se déroulera du 15 au 22 novembre dans toute la France. Une...

https://www.artisanat.fr/semaine-nationale-de-la-creation-et-transmission

AutoEntrepreneur : Si vous bénéficiez des allocations chômage, du RSA ou de tout autre minima social, il est recommandé d’opter pour une déclaration et un paiement mensuels de votre chiffre d’affaires.

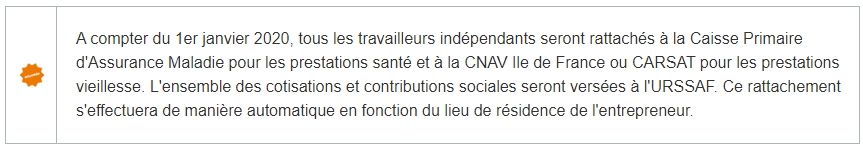

En tant qu’auto-entrepreneur, vous bénéficiez d’une couverture sociale, au même titre que les autres travailleurs indépendants.

Les auto-entrepreneurs exerçant une activité artisanale, commerciale ou libérale non réglementée sont rattachés à la Sécurité sociale pour les Indépendants pour toute leur protection sociale (assurance maladie et assurance retraite).

Attention : vous ne cotisez pas à Pôle emploi. Vous ne pouvez donc pas bénéficier des allocations chômage en cas de cessation de votre activité.

/http%3A%2F%2Fwww.devenir-artisan.fr%2Fsites%2Fdefault%2Ffiles%2Fwebmaster%2Fmaaf%2Fmaaf_pro.jpg%23width%3D860%26height%3D1234)

MAAF s'engage auprès des créateurs et des repreneurs

Nous évaluons avec vous vos besoins d'assurances et nous vous apportons les solutions les mieux adaptées et au meilleur prix. Nous vous apportons les conseils d'un spécialiste en matière de ...

http://www.devenir-artisan.fr/maaf-sengage-aupres-des-createurs-et-des-repreneurs

Souscrire à une assurance de responsabilité civile professionnelle ( optionnel,sauf pour BTP )

Il est très fortement recommandé de souscrire une assurance de responsabilité civile professionnelle qui couvrira les éventuels sinistres que vous pourriez causer à des tiers (clients) dans le cadre de votre activité.

cliquer les tableaux ci-dessous pour les agrandir

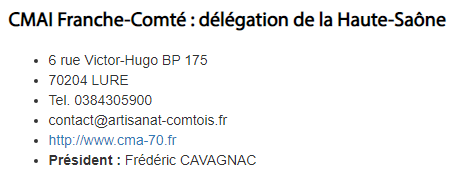

En plus des charges sociales, les auto-entrepreneurs sont redevables d’une contribution à la formation professionnelle leur permettant de bénéficier du droit à la formation professionnelle (à condition d’avoir déclaré un chiffre d’affaires positif au cours des 12 derniers mois). Cette cotisation, versée chaque mois ou chaque trimestre, est égale à :https://t.co/KopA355afL?amp=1

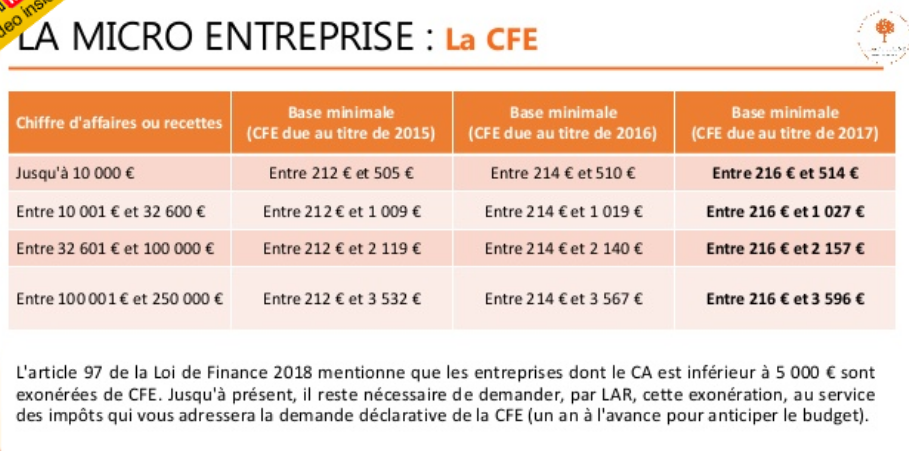

A ces taxes et cotisations calculées sur la base de votre chiffre d’affaires, s’ajoutera la cotisation foncière des entreprises (CFE). Le montant de cette taxe varie en fonction du lieu d’implantation de votre auto-entreprise.

- - L’année de la création de votre auto-entreprise, vous en êtes dispensé. Les années suivantes, elle sera due même si vous exercez à domicile et une cotisation minimale sera exigée (la base de calcul de cette cotisation minimale est fixée par le conseil municipal ainsi que le taux d’imposition).

- - À partir de 2019, les entreprises seront exonérées de CFE si leur chiffre d’affaires de l’avant dernière année est inférieur à 5 000 €. Pour une entreprise créée en 2018, la CFE 2019 sera calculée en fonction du chiffre d’affaires 2018 : https://t.co/KopA355afL?amp=1

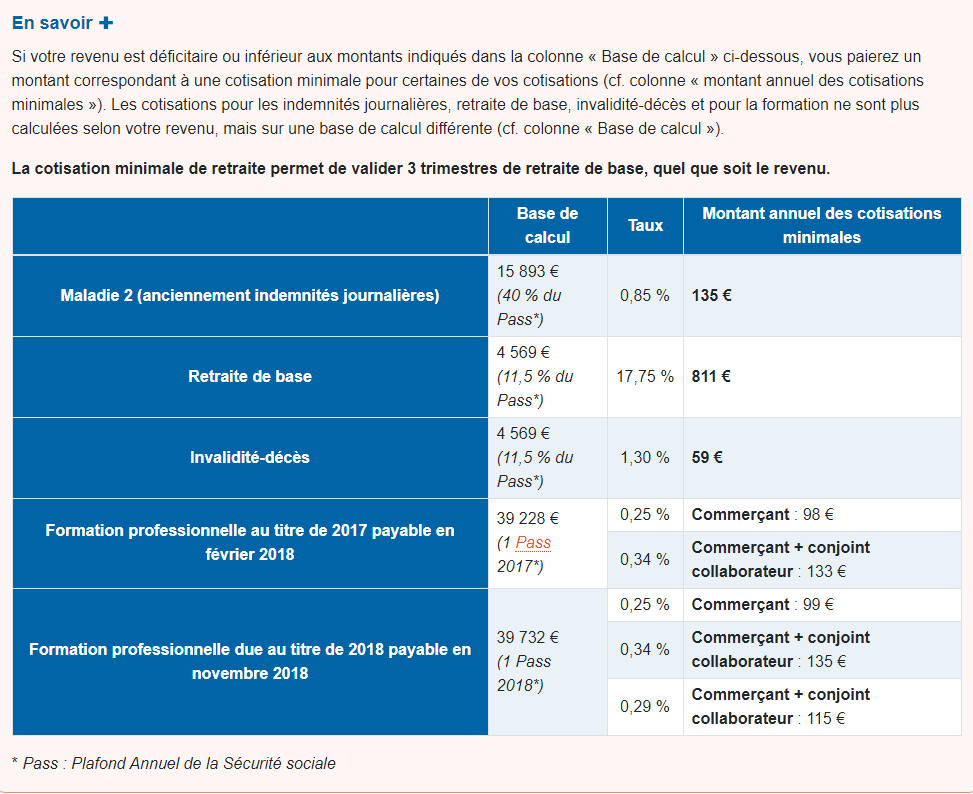

Vous avez la possibilité, si vous le souhaitez, de demander à régler des cotisations sociales minimales qui vous permettront de bénéficier d’une meilleure protection sociale, en cas de chiffre d’affaires faible.

Cette demande doit être formulée par courrier auprès de l’Urssaf de votre région :

- dans les 3 mois suivant la création d’activité, pour une application immédiate ;

- au plus tard le 31 décembre, pour une application au 1er janvier de l’année suivante ;

Important : En cas d’option pour les cotisations minimales :

- Vous sortez du statut auto-entrepreneur et basculez sur le régime des travailleurs indépendants « classiques ».

- Vos cotisations sont alors provisionnelles et font l’objet d’une régularisation annuelle en fonction du revenu que vous déclarez chaque année via la déclaration sociale des indépendants (DSI).

- Vos cotisations sont calculées en fonction de votre revenu professionnel (à déclarer une fois par an) au lieu du chiffre d’affaires. Elles sont provisionnelles, au lieu d’être définitives, et sont ensuite recalculées en fonction du revenu réel.

La franchise en base de TVA dispense l’auto-entrepreneur de la déclaration et du paiement de cette taxe. Ainsi, vous ne pouvez ni facturer la TVA à votre client, ni la récupérer sur vos achats de biens et de services liés à votre activité.

La franchise en base de TVA est soumise à des seuils de chiffre d’affaires au-delà desquels votre auto-entreprise devient assujettie à la TVA :

- Pour la vente de marchandises :

- Sur une année civile (du 1er janvier au 31 décembre) : 91 000 €

- Sur deux années civiles consécutives si le chiffre d’affaires est compris entre 82 800 € et 91 000 €

Par exemple, si votre chiffre d’affaires de l’année N est de 85 000 € et que votre chiffre d’affaires de l’année N+1 est de 82 900 € vous êtes assujetti à la TVA au terme de ces deux années de dépassement du seuil de TVA.

- Pour la prestation de services :

- Sur une année civile (du 1er janvier au 31 décembre) : 35 200 €

- Sur deux années fiscales consécutives si le chiffre d’affaires est compris entre 33 200 € et 35 200 €.

Par exemple, si votre chiffre d’affaires de l’année N est de 34 000 € et votre chiffre d’affaires de l’année N+1 est de 33 400 € vous êtes assujetti à la TVA au terme de ces deux années de dépassement du seuil de TVA.

Les factures doivent porter la mention « TVA non applicable - article 293 B du CGI » (Code général des impôts).

Textes de référence :

- Code général des impôts : articles 293 B à 293 G (Franchise en base de TVA)

Allégée, la comptabilité d’un auto-entrepreneur est réduite à la simple tenue quotidienne d’un registre des recettes et des achats.

Simplifiée, elle n’intègre pas la TVA (cf. franchise en base de TVA) et ne fait pas l’objet d’un bilan annuel à présenter.

Attention : L’auto-entrepreneur ne peut ni déduire ses charges (téléphone, déplacement…), ni amortir son matériel.

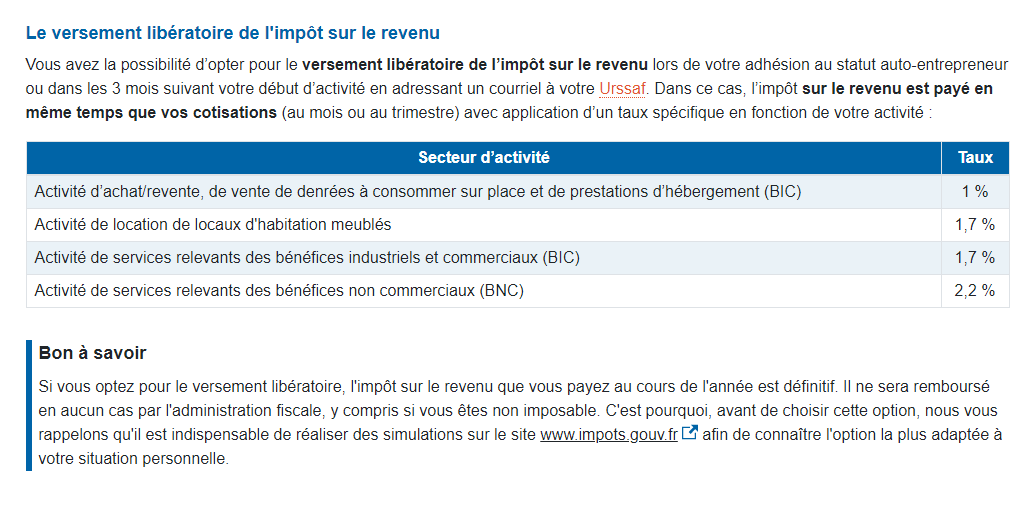

Vous avez la possibilité d’opter pour le versement libératoire de l’impôt sur le revenu lors de votre adhésion au statut auto-entrepreneur ou dans les 3 mois suivant votre début d’activité en adressant un courriel à votre Urssaf. Dans ce cas, l’impôt sur le revenu est payé en même temps que vos cotisations (au mois ou au trimestre) avec application d’un taux spécifique en fonction de votre activité :

- 1 % si l’activité est l’achat/revente, la vente à consommer sur place et la prestation d’hébergement (BIC), à l’exception de la location de locaux d’habitation meublés dont le taux est de 1,7 % ;

- 1,7 % si l’activité est une activité de services relevant des bénéfices industriels et commerciaux (BIC) ;

- 2,2 % pour les autres prestations de services relevants des bénéfices non commerciaux (BNC).

Consultez la page du versement libératoire sur le site www.impots.gouv.fr pour savoir si vous pouvez en bénéficier.

- Pour bénéficier du prélèvement libératoire de l’impôt sur le revenu en année N, votre revenu fiscal de référence ne doit pas excéder certains seuils calculés en fonction de votre quotient familial, qui évolue chaque année.

- Il est désormais possible de faire une demande de modification du mode de paiement de l’impôt sur le revenu (bénéficier ou sortir du versement libératoire) une fois par an (jusqu’au 30/09). Cette nouvelle directive sera effective à partir du 1er janvier de l’année qui suit.

Textes de référence :

- Code général des impôts : article 151-0 (Versement libératoire des exploitants individuels)

L'artisan, un statut d'indépendant | Le portail des Chambres de Métiers et de l'Artisanat

Un artisan est un chef d'entreprise indépendant qui assure, seul ou avec son conjoint, la responsabilité de l'entreprise. Qualifié dans son métier, il est le dépositaire de nombreux savoir-fai...

https://www.artisanat.fr/lartisanat/les-metiers-de-lartisanat/lartisan-un-statut-dindependant

Un artisan est un chef d'entreprise indépendant qui assure, seul ou avec son conjoint, la responsabilité de l'entreprise. Qualifié dans son métier, il est le dépositaire de nombreux savoir-faire transmis essentiellement par le biais de l’apprentissage.

Son statut est juridiquement défini, l’artisan doit :

- exercer une activité professionnelle de fabrication, de transformation, de réparation, de prestation de services relevant de l'artisanat. L'entreprise doit générer l'essentiel de son revenu de la vente de produits et de services issus de son propre travail.

- être économiquement indépendant. L'entreprise doit intervenir pour son propre compte et non pour celui d'une autre personne morale ou physique.

- ne pas employer plus de dix salariés lors de sa création.

- être immatriculé au Répertoire des métiers. Cette inscription peut être obtenue auprès des chambres de métiers et de l'artisanat après constitution d'un dossier.

Chaque artisan dispose d’une carte professionnelle, reconnaissance pour l’artisan mais aussi garantie pour le consommateur. Cette carte vaut attestation annuelle d’immatriculation au Répertoire des métiers.

La carte permet au chef d’entreprise artisanale :

- d’être reconnu en tant que professionnel de l’artisanat : garantie de savoir-faire et de qualité ;

- d’attester de la maîtrise des gestes professionnels, de la connaissance des conditions indispensables de sécurité dans l’exécution du service ou du chantier demandés, dans la fabrication ou la transformation d’une matière première ;

- de satisfaire aux obligations de l’entreprise en matière d’assurance ;

- de faire la différence avec les professionnels non déclarés, les prestataires non immatriculés au répertoire des métiers ou encore les amateurs face à ses clients ou face à ses fournisseurs

/https%3A%2F%2Fwww.netpme.fr%2Fwp-content%2Fuploads%2F2018%2F08%2FArtisan-cr%C3%A9er-son-entreprise-individuelle-les-formalit%C3%A9s-dimmatriculation.jpg%23width%3D1280%26height%3D550)

Artisan - créer son entreprise individuelle : les formalités d'immatriculation

L'artisan qui exerce son activité sous la forme d'une entreprise individuelle est tenu de s'immatriculer au répertoire des métiers. Les formalités d'immatriculation sont effectuées auprès du ...

https://www.netpme.fr/conseil/artisan-creer-entreprise-individuelle-formalites-immatriculation/

si l’artisan cumule une activité artisanale et une activité commerciale, il est également tenu de s’immatriculer au registre du commerce et des sociétés.

les micro-entrepreneurs (ex auto-entrepreneurs) exerçant une activité artisanale, que celle-ci soit principale ou complémentaire, doivent s’immatriculer au Répertoire des métiers.

- Le stage de préparation à l’installation (SPI):

La loi PACTE du 22 mai 2019 a mis fin à l'obligation d'effectuer le SPI

pour pouvoir s'immatriculer au Répertoire des métiers.

Cette mesure vise à diminuer les coûts et les délais de la création d’entreprise artisanale

mais aussi de rétablir l'égalité entre les artisans et les autres travailleurs indépendants.

L’entrepreneur qui demande son immatriculation au répertoire des métiers (artisan) doit déclarer l’adresse de son entreprise et en justifier la jouissance. Mais il est expressément autorisé à déclarer l’adresse de son local d’habitation.

Bien évidemment, il conserve la possibilité de domicilier son entreprise dans le local commercial dans lequel il exerce son activité. Il est également possible de choisir pour siège social un local détenu par un domiciliataire.

L’exercice de l’activité ne doit donc pas être interdit par le bail ou le règlement de copropriété.

- souscrire une assurance responsabilité civile.

- Adhésion obligatoire au régime des retraites complémentaires des salariés

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Les formalités spécifiques liées à la création d'une entreprise artisanale | Bpifrance Création

Certaines activités artisanales ne peuvent être exercées que par une personne qualifiée ou sous son contrôle effectif et permanent. Voir la liste de ces activités Dans ce cas, cette personne ...

en cas de création d'une société commerciale (ex. : SARL, EURL, SAS, etc.) ou de pluriactivité (commerciale et artisanale), le CFE transmettra le dossier au Répertoire des métiers et au greffe du tribunal de commerce pour une immatriculation au Registre du commerce et des sociétés.

/https%3A%2F%2Fwww.service-public.fr%2Fresources%2Fv-c667e37843%2Fweb%2Fimg%2Flogo200x200.jpg%23width%3D200%26height%3D200)

Déclaration d'activité d'un artisan

Pour se prévaloir de la qualité d'artisan, il est nécessaire de remplir certaines conditions. Un artisan peut exercer son activité soit sous la forme d'une entreprise individuelle, ainsi que so...

https://www.service-public.fr/professionnels-entreprises/vosdroits/F23887

L'artisan est un chef d'entreprise autonome qui assure lui-même toutes les étapes de la production et de la commercialisation de ses produits. Cette activité, exercée à titre principal ou seco...

Le site guichet-entreprises.fr est conçu et développé par le service à compétence nationale « Guichet Entreprises », créé par l’arrêté du 22 avril 2015 (JORF du 25 avril 2015).

Il est placé sous l’autorité de la direction générale des entreprises au sein du ministère de l’Économie et des Finances.

Pour la création d’entreprise, le site guichet-entreprises.fr enregistre les formalités de création et les transmet au centre de formalités des entreprises (CFE) concerné de l’un des six réseaux

Le micro-entrepreneur artisan relève du régime fiscal de la micro-entreprise (régime d’imposition des bénéfices du micro BIC – bénéfices industriels et commerciaux – et régime de la franchise en base de TVA) et est soumis au régime micro-social de l’article L. 133-6-8 du code de la sécurité sociale. En savoir plus

- Exceptions à cette responsabilité indéfinie

L'entrepreneur individuel peut protéger ses autres biens fonciers bâtis ou non bâtis non affectés à son usage professionnel des poursuites de ses créanciers professionnels en effectuant une déclaration d'insaisissabilité devant notaire.

La formalité est publiée au bureau des hypothèques et fait l'objet, selon les cas :

- d'une mention sur le Registre du commerce et des sociétés (RCS) pour un commerçant,

- d'une mention sur le Répertoire des métiers pour un artisan,

- ou d'une publication dans un journal d'annonces légales du département où l'activité professionnelle sera exercée, pour un professionnel libéral, un agriculteur ou un auto-entrepreneur.

lire les précisions ci-après sur site BpiFrance ( lien )

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Entrepreneur individuel | Bpifrance Création

En 2018, 70,9 % des créateurs d'entreprise ont choisi d'exercer leur activité en entreprise individuelle dont 44,6 % sous le régime de la micro-entreprise.Cette forme juridique est à conseiller...

L'entreprise individuelle (EI) L'entreprise individuelle à responsabilité limitée (EIRL) L'EIRL relevant du régime de la micro-entreprise La constitution d'une entreprise individuelle est simpl...

L’entreprise individuelle à responsabilité limitée (EIRL)

Le régime de l’entreprise individuelle à responsabilité limitée (EIRL) permet de constituer un patrimoine affecté à son activité professionnelle distinct de son patrimoine personnel. Ce patrimoine est composé des biens affectés à son activité professionnelle et les créanciers professionnels ne pourront saisir que ce patrimoine affecté en cas de difficultés.

Votre régime social sera celui des indépendants (travailleurs non-salariés), géré par la Sécurité sociale – Indépendants (SSI). En prenant des assurances facultatives complémentaires, vous obtiendrez, à coût équivalent, une protection identique que celle des salariés.

Les bénéfices de votre entreprise devront être portés dans votre déclaration personnelle de revenus, dans la catégorie correspondant à votre activité : bénéfices industriels et commerciaux (BIC) pour les commerçants et artisans, ou bénéfices non commerciaux (BNC) pour les professionnels libéraux. Ils seront donc soumis à l’impôt sur le revenu.

L’option pour l’impôt sur les sociétés est désormais possible mais elle est réservée aux entrepreneurs individuels qui exercent sous un régime réel d’imposition et qui ont choisi le régime de l’EIRL

Pour créer votre EIRL et si vous n’est pas micro-entrepreneur, vous devez effectuer une simple déclaration d’affectation auprès :

- de la chambre de commerce et d’industrie pour les commerçants ;

- de la chambre de métiers et de l’artisanat pour les artisans ;

- du greffe du tribunal de commerce pour les agents commerciaux ;

- de l’Urssaf pour les professions libérales.

L’EIRL relevant du régime de la micro-entreprise

Si vous envisagez de créer une activité à titre principal ou complémentaire, vous pouvez opter pour le régime du micro-entrepreneur, et être ainsi sous le régime fiscal de la micro-entreprise et bénéficier d’un régime micro-social simplifié. Mais attention, le micro-entrepreneur est avant tout un entrepreneur individuel, il ne s’agit pas d’un statut juridique en tant que tel.

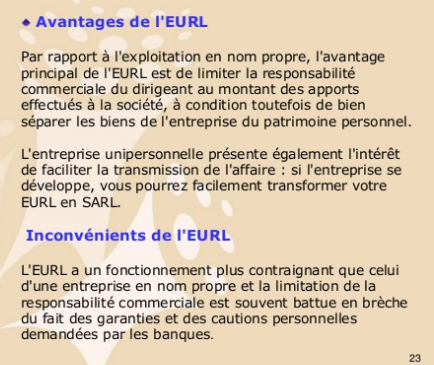

La création d'une société implique de faire le choix d'un statut juridique pour son entreprise qui détermine ensuite les formalités de déclaration, les statuts juridiques personnels, fiscaux ...

Le choix d'une structure repose généralement sur les critères suivants : Certaines activités - elles sont rares - imposent le choix de la structure juridique. C'est par exemple le cas des débi...

L’organisation patrimoniale

Si vous avez un patrimoine personnel à protéger et/ou à transmettre, le choix de la structure juridique prend toute son importance.

En principe, en entreprise individuelle, le dirigeant est responsable sur l’ensemble de son patrimoine au titre des dettes nées de son activité indépendante. Il a cependant la faculté d’opter pour le régime de l’EIRL (entrepreneur individuel à responsabilité limitée). Cette option lui permettra de constituer un patrimoine affecté à son activité professionnelle distinct de son patrimoine personnel. Ce patrimoine sera composé des biens affectés à son activité professionnelle et les créanciers ne pourront saisir que ce patrimoine affecté en cas de difficultés.

Le rempart juridique que constitue une société sera différent d’une structure à une autre. Dans une société en nom collectif (SNC), par exemple, chaque associé est solidairement et indéfiniment responsable avec la société. En cas de difficultés financières, si les biens de la société ne suffisent pas à désintéresser les créanciers, ceux-ci pourront faire saisir les biens d’un ou de plusieurs associés, à charge pour ces derniers de se faire rembourser en partie par ses coassociés.

Quel que soit le type de société choisi, le ou les dirigeants (de droit ou de fait) sont garants de la bonne gestion de l’entreprise à l’égard de leurs associés et des tiers. Si ces derniers sont en mesure de prouver qu’ils ont commis des fautes de gestion se révélant être à l’origine des difficultés financières de l’entreprise, ils pourront rechercher leur responsabilité et intenter à leur encontre une action en comblement de passif.

Enfin, dès l’instant où la société demandera un concours bancaire, il sera probable que la caution de certains dirigeants ou associés sera exigée.

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Le statut social du dirigeant dans un projet de création d'entreprise | Bpifrance Création

Assurances maladie-maternité, allocations familiales, accidents du travail, vieillesse (de base) : affiliation et paiement des cotisations patronales et salariales par la société auprès de l' ...

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Conséquences fiscales du choix d'un statut juridique | Bpifrance Création

Selon la structure juridique choisie, les bénéfices de l'entreprise sont soumis à l'impôt sur le revenu (IR) ou à l'impôt sur les sociétés (IS). L'entreprise est "transparente" au niveau fi...

cliquer tableau ci-dessous pour l'agrandir

/https%3A%2F%2Fbpifrance-creation.fr%2Fthemes%2Fafe%2Fassets%2Fbpi_images%2FLogo-Bpifrance.png%23width%3D861%26height%3D400)

Comparaison entre l'entrepreneur individuel classique et le micro-entrepreneur | Bpifrance Création

Dans ces tableaux comparatifs, - la notion d'entrepreneur individuel "classique" fait référence à l'entrepreneur individuel soumis à un régime réel d'imposition, - la notion de " micro-entrep...

/https%3A%2F%2Fwww.lecoindesentrepreneurs.fr%2Fwp-content%2Fuploads%2F2016%2F09%2Fartisan-ou-commer%C3%A7ant.jpg%23width%3D400%26height%3D240)

Etes-vous artisan ou commerçant ?

A l'occasion de la création de son entreprise, il est parfois compliqué de définir si on a la qualité d'artisan ou de commerçant, et donc de savoir auprès de quel(s) registre(s) il faut deman...

https://www.lecoindesentrepreneurs.fr/artisan-ou-commercant/

Le créateur d’entreprise à la fois artisan et commerçant

Fréquemment, un artisan réalise également des actes de commerce. C’est notamment le cas pour les artisans qui produisent des biens puis qui les vendent à leurs clients.

Lorsque vous êtes à la fois artisan et commerçant, vous devez demander votre immatriculation au répertoire des métiers ET au registre du commerce et des sociétés.

Enfin, en cas de doute, n’hésitez pas à contacter la chambre de commerce et d’industrie ou la chambre des métiers, qui pourront vous indiquer auprès de quel(s) registre(s) vous devez vous immatriculer.

/https%3A%2F%2Fwww.captaincontrat.com%2Fhubfs%2Fartisan-auto-entrepreneur.jpg%23keepProtocol)

Auto-entrepreneur artisan : tout ce qu'il faut savoir

Vous êtes artisan ? Devenez auto-entrepreneur ! Cet article vous explique comment devenir indépendant. Des formalités de création au régime fiscal et social de la micro entreprise, on vous exp...

https://www.captaincontrat.com/articles-creation-entreprise/auto-entrepreneur-artisan

Actualités : les grands changements en 2019 pour les micro-entrepreneurs

- Le prélèvement à la source : entré en vigueur le 1er janvier 2019, cette réforme touche salariés et indépendants. Le micro-entrepreneur règle désormais l'impôt sur le revenu sous forme d'acomptes (mensuellement ou trimestriellement). Les acomptes sont calculés par l'administration fiscale sur la base de la déclaration de revenus de 2018. Pour les nouveaux autoentrepreneurs, 3 solutions s'offrent à eux : attendre septembre 2020 pour établir leur déclaration de revenus pour 2019 ou commencer à verser des acomptes calculés grâce au simulateur mis en place par l'administration fiscale ou opter pour le versement libératoire.

- Le prélèvement libératoire : le micro-entrepreneur pourra opter pour ce versement à condition que son revenu ne dépasse pas 27 086€ par part du quotient familial (26 818 € en 2018). Soit 54 172 € pour un couple sans enfant.

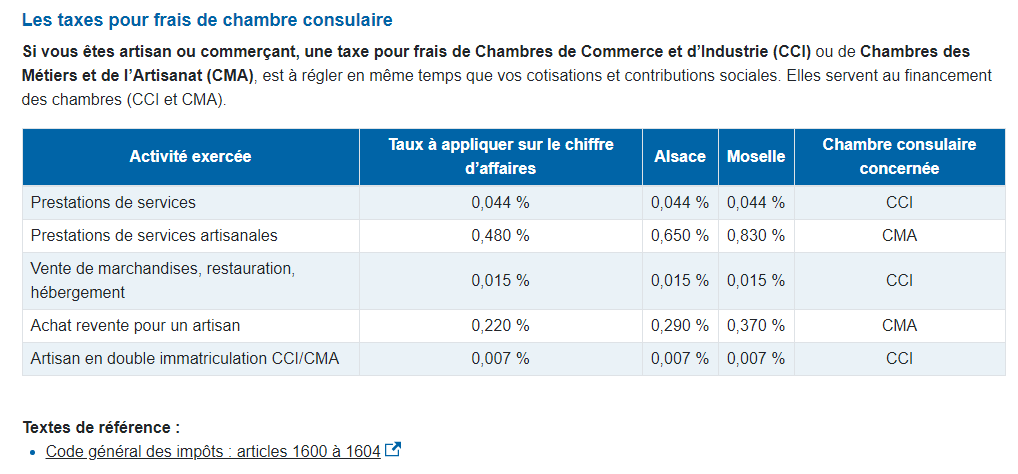

- Exonération de la Cotisation Foncière des Entreprises (CFE) : le micro-entrepreneur dont le chiffre d'affaires annuel HT ne dépasse pas les 5000€ est exonéré de CFE, ainsi que des taxes pour frais de chambre de commerce et d'industrie (CCI) et de chambre de métiers et d'artisanat (CMA)

- L'ACCRE ouverte à tous : A compter du 1 er janvier 2019, l'ACCRE devient "l'exonération de début d'activité"(ACRE). Son bénéfice est désormais ouvert à tous les créateurs et repreneurs d'entreprise, à condition de ne pas dépasser 40 000€ de revenu annuel la première année et de contrôler effectivement la société. Désormais , aucune demande (ni formalités) ne sera à effectuer pour en bénéficier. Notez toutefois, que des vérifications a posteriori sont susceptibles d’être effectuées, par demande écrite ou dans le cadre d’une procédure de contrôle. Concernant la durée des exonérations, le bénéficiaire de l’ACRE, sous le régime de la micro-entreprise, obtient l'exonération de certaines cotisations sociales pendant une période de 24 mois. L’exonération ACRE s’applique sur les cotisations des assurances maladie, maternité, vieillesse, veuvage, invalidité et décès et sur les allocations familiales dues aux régimes auxquels ils sont nouvellement affiliés.

L'artisan micro-entrepreneur relève du régime micro-social. Le montant des cotisations sociales dépend du chiffre d'affaires.

Pour les activités de prestations de services commerciales et artisanales (BIC), le taux est de 22 %.

Il faut ajouter à ce pourcentage :

- la contribution à la formation professionnelle qui est de 0,3 % pour les artisans,

- la taxe pour frais consulaires de la CMA qui s'élève à : 0,48 % pour les prestations de services artisanales, 0,22 % pour les activités d'achat et revente, et 0,007 % pour les artisans immatriculés à la CMA et à la CCI (Chambre de commerce et de l'industrie).

En tant que créateur de micro-entreprise vous pourrez bénéficier d'une exonération de début d'activité (ancienne ACCRE) avec des taux réduits pendant les 3 premières années (pour les prestations de services BIC : 5,50 % les 3 premiers trimestres, puis 11 % les 4 trimestres qui suivent, et enfin 16,50 %).

/https%3A%2F%2Fstatic.lexpress.fr%2Fmedias_10758%2Fw_642%2Ch_481%2Cc_crop%2Cx_138%2Cy_3%2Fw_605%2Ch_350%2Cc_fill%2Cg_north%2Fv1454344746%2Fei-micro-entreprise-auto-entreprise-quelle-difference_5508423.jpg%23width%3D605%26height%3D350)

Tableau comparatif: micro-entreprise, auto-entrepreneur, entreprise individuelle

L'auto-entrepreneur, l'entreprise individuelle, la micro-entreprise... ces mots sonnent pour vous comme un jargon incompréhensible? Vous ne voyez pas les différences? Cette infographie est faite ...

Article de 2017 à actualiser,mais intéressant quant au tableau synthétique

/https%3A%2F%2Fwww.portail-autoentrepreneur.fr%2Fmedia%2Fknowledgebase%2Fentreprise-individuelle-auto-entreprise.jpg%23width%3D1308%26height%3D802)

Entreprise Individuelle (EI) vs auto-entreprise : le comparatif

Vous souhaitez savoir comment transformer votre Entreprise Individuelle (EI) en auto-entreprise ? Dans cet article, nous vous indiquons quelles sont les formalités pour redevenir auto-entrepreneur...

/https%3A%2F%2Fwww.nextcompta.com%2Fwp-content%2Fuploads%2F2017%2F10%2Freforme-micro-entreprise-2018-150x150.png%23width%3D150%26height%3D150)

La réforme de la micro entreprise en 2018 - NextCompta Expert-comptable

La réforme du régime de la micro entreprise en 2018 présenté par le gouvernement suscite de nombreuses interrogations. Le chef d'entreprise est contraint de mener une analyse d'opportunité tan...

https://www.nextcompta.com/conseil-a-la-creation/reforme-de-micro-entreprise-2018/

le dispositif ACCRE (maintenue en 2018) permet de bénéficier les premières années d’inscription au régime micro entreprise d’un taux minoré d’imposition minoré au régime micro social. Cette situation est très intéressante financièrement si la croissance du chiffre d’affaires HT est rapide.

Les pièges de la réforme de la micro entreprise 2018 :

Devoir gérer un risque TVA, rends beaucoup plus compliqué la gestion fiscale et comptable de l’entrepreneur. De ce fait, une organisation comptable doit être mise en place. On est plus dans la simplification comptable de la micro entreprise.

De plus si la facturation de la TVA à un professionnel est sans incidence, pour un particulier c’est synonyme d’une hausse des tarifs (du montant de la TVA). Pour garder le même tarif, l’entrepreneur acceptera de diminuer sa marge commerciale.

La hausse du chiffre d’affaires augmente les cotisations sociales de l’entrepreneur. C’est le principe du régime micro social.

Ainsi, Il faudra calculer ainsi un optimum de chiffre d’affaires pouvant déclencher la sortie du régime de la micro entreprise en fonction du poids des cotisations sociales.

D’autre part, le bénéfice de l’ACCRE, comme indiqué plus haut favorisera le maintien dans le régime de la micro entreprise.

/image%2F0960958%2F20190627%2Fob_210d21_pouliguen.jpg)

/https%3A%2F%2Fwww.haute-saone.cci.fr%2Fsites%2Fdefault%2Ffiles%2Fstyles%2Factualites_doubs%2Fpublic%2Ffield%2Fimage%2Fsrcre2019_500x367.jpg%3Fitok%3Dbmkb8UTw%23width%3D500%26height%3D367)

/https%3A%2F%2Fpbs.twimg.com%2Fprofile_images%2F533200071836176384%2Fweig8f_y_400x400.png%23width%3D400%26height%3D400)

/https%3A%2F%2Fpbs.twimg.com%2Fprofile_images%2F822408341225930752%2FjkXX19cw_400x400.jpg%23width%3D400%26height%3D400)

/https%3A%2F%2Fpbs.twimg.com%2Fprofile_images%2F1150726317064765441%2FQEYJoxCd_400x400.png%23width%3D400%26height%3D400)

/https%3A%2F%2Fpbs.twimg.com%2Fprofile_images%2F1093785961291489282%2FrJiyhuKJ_400x400.jpg%23width%3D%26height%3D)

/image%2F0960958%2F20220324%2Fob_07f0dd_week-ahead.jpg)

/image%2F0960958%2F20240211%2Fob_d3ed2c_markets-moving.gif)

/image%2F0960958%2F20231216%2Fob_2f16ff_.png)

/image%2F0960958%2F20240419%2Fob_57f595_737.png)